こんにちは。薬局経営コンサルタントの鈴木素邦(薬剤師)です。

天気は強い雨が降ったり、晴れたりと目まぐるしい日々が続きますが、皆様はいかがお過ごしですか。

車にカタツムリがついていまして、梅雨の季節を感じる日々を過ごしています。紫陽花も綺麗ですね!

M &Aってどんなもの?

「薬局のM &A」や「M &A後の統合作業(P M I)」について経営者の方からご質問を頂くことがありますのでそのことを書いていきます。

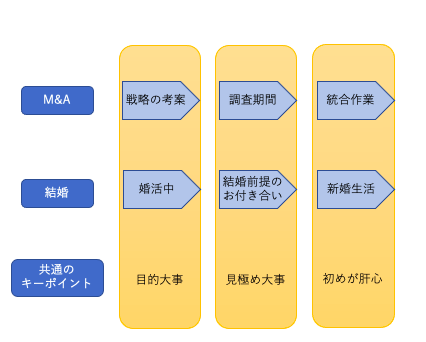

まず、M &Aは、結婚のステップに似ていると言われます、笑。

何が似ているのか、簡単な図にしてみました。

M&Aの種類について

株式譲渡型と事業譲渡型の二つが大きくあります。

株式譲渡型は、会社の全てをM&A。(例)3店舗薬局の経営権を譲渡など

事業譲渡型は、会社の〇〇だけをM&A。(例)10店舗薬局が1店舗の事業譲渡など

購入側は処方箋枚数の増加を期待し、売却側は売却益を期待するケースが多いです。

株式譲渡型は、簿価以外で見えない要素にも責任の範囲が出るため、事業譲渡型のみしかやらない会社様もいらっしゃります。

M&Aの薬局業界

薬局業界での代表的なM&Aは、以下の事例があります。

調剤基本料の応用パターン

店舗毎に「調剤基本料1」を取れるかどうかは、薬局の収益において大きなポイントになります。

しかしこの調剤基本料の要件に、会社の規模レベルがあります。調剤基本料3(イ)は、同一グループ3.5万枚以上になると、集中率の差はありますが、調剤基本料1を算定できなくなる店舗が出てきます。

そこで、以下の事例を見てみましょう。

| 店舗売却側の希望する会社 | 店舗購入側を希望する会社 | |

| ニーズ | ・調剤基本料1で運営し、粗利益上昇 ・高価で店舗譲渡をしたい | ・調剤基本料1の店舗を増やし、粗利益を増やしたい。 |

| 経営課題 | グループで35,000枚以上の処方箋枚数では、一部の店舗が調剤基本料1の算定ができなくなった。 | グループの規模化を図り、販売管理費や売上原価を抑え、効率性を高めたい。 |

| 解決策 | 集中率高めの店舗を高い価値で譲渡し、調剤基本料1が算定できるようにする。 | 調剤基本料1の店舗の譲渡を受ける。 |

適切なM&Aを行えば、店舗売却側の会社は、調剤基本料1を維持できるようになり、且つ店舗購入側にもメリットが大きいため、買い叩かれる可能性が低くなり、両方の会社にメリットが生まれます。

後継者不在によるM&A

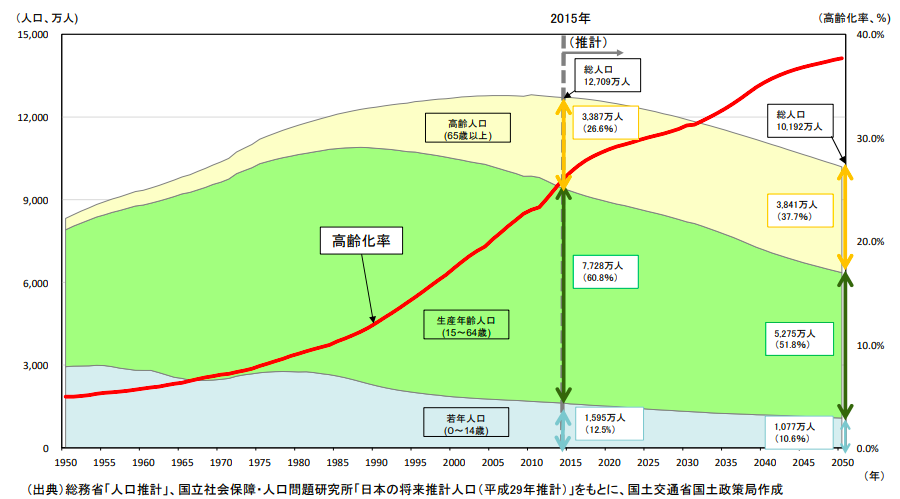

後継者不在によるM &Aでは、薬局業界だけの問題ではありませんが人口バランスを考えた時に、今もそしてこれから30年程度続く見込みであることは、避けられません。

理由は、下の図に記載がある高齢化率(65歳以上の割合人口)にあります。

この割合が右肩上がりということは、仕事をリタイアする人(今まで経営していた人)>仕事をする人(これから経営を引き継ぐ人)を意味します。

ということは、経営権をM&Aで譲渡する場合や廃業する会社が環境因子として、今後も続くということが予想されます。

薬局にとってのM&Aは、どう考えたら良いの?

薬局にしても、他事業にしてもM&Aは手段ですが、以下の3つの要素を大事にすることが良いと考えられます。

薬局が行なっているビジョン実現や提供価値を高めるのに適しているか。

例えば、薬局のビジョンとして「市内及び隣接市に数店舗を展開し、地域医療になくてはならない地域連携薬局」ならば、同地域のライバル薬局案件が出てきたら、購入案件の候補に入る可能性が高いと思います。

しかし、技術料が高い店舗でもエリアから離れている案件は、ビジョンから外れているので、購入案件にする必要ないですが、目先の利益で考えたら購入案件だ!となりかねません。

しかし、これは短期的には利益は上がるかもしれませんが、「戦略なき戦術」。

孫子は戦略なき戦術は失敗すると説いています。

それでも手をつけなければならない時も経営時にはありますが、基本スタンスは、戦略の上に行動を起こさないと会社のどこかに軋みが出てしまうものです。

ビジョン実現や提供価値を高めることが、自社内で自力解決できるかどうか。

経営課題を解決するためには、自力解決と他力解決があります。

M&Aは代表的な他力解決です。

M&Aを実行するということは、多くの社員が巻き込まれていくし、成功が保証される訳でも無いものです。(成功すれば大きな成果が出ますけどね。)ですから、経営課題を自力解決できるなら、それに越したことはありません。

経営課題を特定しているか。

この3つ目が最も大事だと私は思います。経営課題はミッション(目的)、ビジョン(目標)と現在のギャップです。

ビジョンと現在のギャップが自分達の薬局では何であるのかを定めなければ、判断軸が揺れてしまいます。

3年後の利益目標を達成するため、他社が実施しているからなどの理由でM&Aを実施していると高値買いをすることにつながってしまいます。

そもそも、M&Aでの売買価格は、(対象企業の価値)+(プレミアム)で決まります。プレミアムに対して、創出できるシナジー効果(総和+α)が上回るかどうかによって企業間取引が行われます。

しかし、経営課題が適切にわかっていなければ、解決策と共に、どんなシナジー効果が出るのか予測することは難しいですよね。(ちなみに、シナジーにも色々種類がありますし、経営課題が明確ならば、メインシナジー(目的達成のためのシナジー)とサブシナジー(付随的なシナジー)を分解して捉えることができると思います。)後半で行われるP M I(統合作業)で問題発生に気づく時は、経営戦略から立て直すことになってしまいます。

M&Aは、成長に必要な時間を圧倒的に短縮させられ、上手くいけば売上や利益の数値目標もすぐに達成できる優れた課題解決法であることは間違いありません。しかし、問題が起こると大きな労力がかかります。上流(経営課題と経営戦略)をしっかりと固めて、M&Aを手段としてご検討されることがお勧めです。

弊社では薬局の経営戦略のサポートもしております。M&Aに関しても、協力会社様と対応をいたしますので、ご検討されている方は、お問い合わせフォームよりご連絡ください。

次回は、M &A後についての会社の統合作業(P M I)についてお話ししたいと思います。ではまたお会いしましょう!